4月9日晚間,寧波銀行曬出了2024年度成績單,結合各項財務數據來看,城商行“優等生”交出了一份“高質量”答卷。

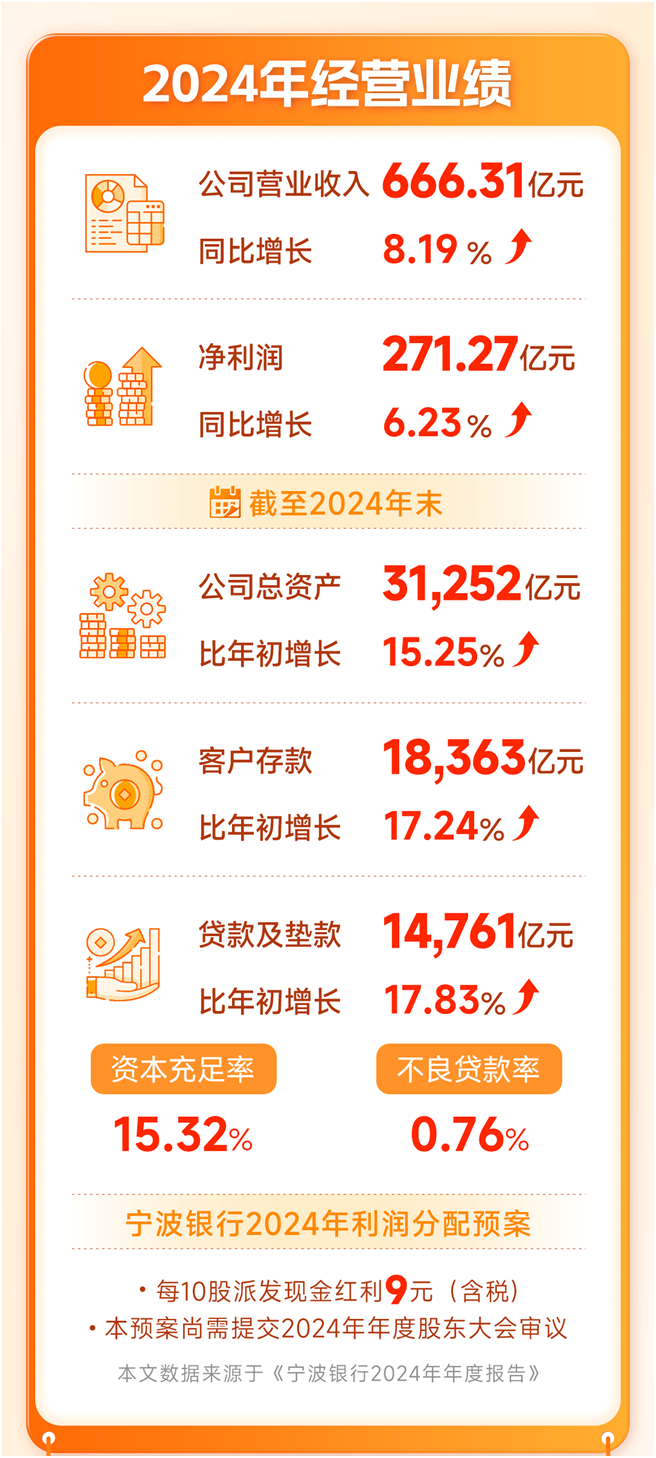

財報顯示,2024年寧波銀行實現營業收入666.31億元,同比增長8.19%;實現歸屬于母公司股東的凈利潤271.27億元,同比增長6.23%;其中,非利息收入186.38億元,在營業收入中占比為27.97%。公司擬向普通股股東派發現金紅利,每10股派發現金紅利9元(含稅)。

值得一提的是,寧波銀行再次實現了大跨越——總資產首次突破3萬億。截至2024年末,公司總資產31252.32億元,比年初增長15.25%;客戶存款18363.45億元,比年初增長17.24%;貸款及墊款14760.63億元,比年初增長17.83%。

商業模式加速迭代,經營增長顯韌性

2024年,寧波銀行緊緊圍繞客戶全生命周期的各類需求,更新迭代業務商業模式,加速推進“專業化、數字化、平臺化、國際化”體系升級,聚焦大零售和輕資本業務的拓展,市場競爭力持續增強。

細讀財報不難發現,寧波銀行“四化”體系已顯現成效。在助力更多實體經濟客戶實現更高質量的發展的同時,寧波銀行自身的市場競爭力也持續增強。

近年來,寧波銀行始終致力于打造多元化的利潤中心,目前在公司本體有公司銀行、零售公司、財富管理、消費信貸、信用卡、金融市場、投資銀行、資產托管、票據業務9個利潤中心;子公司方面,永贏基金、永贏金租、寧銀理財、寧銀消金4個利潤中心,各利潤中心協同推進,發展良好。公司盈利構成中,大零售及輕資本業務的盈利占比較高,可持續發展能力不斷增強。

從營收構成來看,2024年,公司實現利息凈收入479.93億元,同比增長17.32%。在目前我國銀行業已進入低利率、低利差、低盈利時代著實不易。

2024年,寧波銀行凈息差為1.86%,同比下降2個基點;不過公司2024年凈息差下行幅度小于存貸利差的下行幅度。2024年公司貸款日均規模占生息資產的比重為54.66%,同比提升1.20個百分點;2024年公司存款日均規模占付息負債的比重為67.42%,同比提升2.04個百分點。

此外,公司實現非利息收入186.38億元,在營業收入中占比為27.97%。

在負債端,公司持續加強存款成本管控,對客戶進行分層分類精細化定價管理,存款付息率較去年同期下降7個基點。

報告期內,公司積極推動商業模式升級,加快數字化系統的更新迭代,持續擴大客戶服務的價值鏈,增強客戶黏性,帶動存款規模穩步上升,2024年,對公客戶存款日均規模13179.03億元,同比增長14.66%;對私客戶存款日均規模4661.88億元,同比增長26.00%。

而資產端來看,截至2024年末,貸款及墊款總額14,760.63億元,較上年末增長17.83%。發放貸款及墊款占資產總額的比重為45.99%,較上年末提高1.23個百分點。

夯實風險防控,資產質量保持穩定

防控風險是銀行經營的永恒主題,面對復雜多變的市場環境,寧波銀行一直以來堅持“控制風險就是減少成本、管好風險就是創造價值”的風險理念,在規模、業績雙雙增長的同時,寧波銀行更有針對性地防范化解重點領域風險,資產質量得到有力保障。

截至2024年末,公司不良貸款率0.76%,撥備覆蓋率389.25%,資本充足率15.32%,各項指標繼續保持在行業較好水平。

若拉長時間線來看,自2007年上市以來,寧波銀行不良率始終保持在1%以下,這在所有上市銀行中實屬不易。

年報顯示,2024年,在堅持統一的授信政策、獨立的授信審批基礎上,寧波銀行進一步完善風險預警、貸后回訪、行業研究、產業鏈研究等工作機制,加快風險管理的數字化、智能化轉型,持續提升管控措施的有效性,較好地應對經濟周期與產業結構調整,抵御風險能力堅實,資產質量整體保持穩定。

截至2024年末,寧波銀行資本充足率為15.32%,一級資本充足率為11.03%,核心一級資本充足率為9.84%;加權平均凈資產收益率為13.59%,總資產收益率為0.93%。

注入發展新動能,數字化開啟新篇章

近年來,寧波銀行緊跟數字化發展趨勢,將數字化賦能納入整體戰略規劃,持續完善科技金融服務體系,精心打造了一系列數字化金融解決方案。

財報顯示,寧波銀行每年將5%左右的營業收入投入到金融科技建設中,目前全行已擁有400多套科技系統。

近日,發布了寧波銀行數智化升級服務方案鯤鵬司庫。鯤鵬司庫升級服務方案,是寧波銀行緊跟大型企業集團業務發展趨勢,精準聚焦企業全球化資金管理痛點的創新成果。

據了解,鯤鵬司庫提供咨詢全方位+業務全覆蓋+風險全管控+系統全開放+使用全陪伴的“五全”服務體系:

咨詢全方位,為企業提供司庫管理體系從頂層設計到組織架構、內部流程、制度體系、系統規劃的一站式咨詢,并跟進項目實施確保落地;業務全覆蓋,從資金、票據、外匯、結算到兩金管理、資產管理、投資管理、資產剝離等各個領域,提供業務解決方案,滿足國資委要求并拓展范圍;風險全管控,憑借20多年風險管理經驗,定制覆蓋資金、客商等多領域的方案,助力企業風險管理向主動、事前事中轉變;系統全開放,基于財資大管家系統底座,企業可以“菜單式”選模塊,搭建個性化司庫系統;使用全陪伴,業內獨有的總、分、支三級聯動司庫專班體系,以項目制管理,專家和工程師全程跟進,提供售前、售中、售后一站式服務。

另一方面,“財資大管家”數字化服務產品也在持續迭代更新,從資金管理到價值創造,財資大管家已進化為企業連接業務、數據和生態的“超級連接器”。近年來該平臺用戶數量和交易規模持續增長,已服務超過1.5萬家企業,提供700余項功能,覆蓋十大易用場景。通過智能配票、組合支付3.0等功能,企業實現了全流程自動化管理,顯著提升了運營效率。

寧波銀行還推出了“波波知了”和“五管二寶”等平臺,將銀行資源和服務細化分類,賦能客戶的生產、經營、生活和工作的全流程、全場景。

差異化優勢顯現,做好金融“五篇大文章”

中央金融工作會議指出,要做好科技金融、綠色金融、普惠金融、養老金融、數字金融“五篇大文章”,為推進金融高質量發展指明了方向。2024年是黨中央提出“五篇大文章”后的首個完整財年。

2024年,寧波銀行積極響應國家政策導向,深入踐行服務實體經濟本源使命,扎實落實金融“五篇大文章”的相關要求,積極推動要素資源向科技創新、先進制造、普惠民生等經濟社會發展的重大戰略、重點領域和薄弱環節聚集,為實體經濟高質量發展貢獻力量。

在科技金融上,完善科技金融服務體系,持續優化“公司-零售-投行”聯動的科創服務體系,打造專屬特色產品體系,打造科技型企業服務生態圈,助力培育新質生產力。

在綠色金融上,推動綠色金融服務落地,以“綠色、安全、可持續”為原則,持續加大對綠色經濟、低碳經濟、循環經濟的支持力度,推動綠色金融與銀行經營發展深度融合,助推綠色低碳發展。

在普惠金融上,完善了“專業化、數字化、生態化”服務體系,持續擴大普惠覆蓋面,用金融活水精準滴灌各類市場主體、三農主體。

在養老金融上,圍繞養老客群的綜合金融服務需求,完善“賬戶、產品、服務”三大體系,搭建專業、智能、有溫度的服務體系,提升養老客戶的獲得感、幸福感和安全感。

在數字金融上,強化數字金融綜合賦能,用“科技+系統”打通客戶數字化的堵點,通過開放銀行,將銀行的系統無縫對接到客戶的數字生態中,賦能數字化發展。

如今寧波銀行積累的銀行差異化優勢已慢慢顯現,無論是基本面的韌性,還是未來的成長性,2024年寧波銀行交出的這份“答卷”無愧城商行“優等生”之名。