罕見(jiàn)的港股借殼上市 曾百億市值的嘉和生物成了“殼”

《投資者網(wǎng)》吳微

近日,嘉和生物(06998.HK)發(fā)布公告稱,將通過(guò)合并方式收購(gòu)億騰醫(yī)藥,合并后原億騰醫(yī)藥股東占合并公司77.43%股份,原嘉和生物股東占合并公司22.57%股份,億騰醫(yī)藥實(shí)際控制人倪昕,將成為新公司的控股股東,他也是億騰醫(yī)藥的創(chuàng)始人、董事長(zhǎng)兼CEO。

在A股,這類交易一般被稱為“借殼上市”,即體量較小的上市公司通過(guò)發(fā)行股份的方式收購(gòu)標(biāo)的公司股份,交易完成后,原上市公司實(shí)控人持有的股權(quán)少于原標(biāo)的公司的實(shí)控人,造成上市公司控制權(quán)發(fā)生變更。不過(guò),在上市難度較低的港股,“借殼上市”的情況并不多見(jiàn)。

標(biāo)的公司億騰醫(yī)藥是一家CSO(合同銷售組織)企業(yè),Wind數(shù)據(jù)庫(kù)顯示,2020至今,億騰醫(yī)藥5次提交上市資料,但終未能順利發(fā)行。嘉和生物與億騰醫(yī)藥的合并,是港交所設(shè)立18A規(guī)則以來(lái),首例反向收購(gòu)案例。

借殼嘉和生物,億騰醫(yī)藥能圓上市夢(mèng)嗎?

上市困難的億騰醫(yī)藥

招股書顯示,億騰醫(yī)藥成立于2001年,由倪昕出資設(shè)立。醫(yī)藥銷售出身的倪昕,將億騰醫(yī)藥的商業(yè)模式定為CSO(Contract Sales Organization),即第三方外包銷售,專業(yè)代理賣藥。操作上,公司取得海外醫(yī)藥大廠的產(chǎn)品權(quán),然后組建銷售團(tuán)隊(duì),在國(guó)內(nèi)代理銷售這些藥品。

日前億騰醫(yī)藥在售的藥品主要有穩(wěn)可信、希刻勞、億瑞平三款,其中穩(wěn)可信、希刻勞收購(gòu)自禮來(lái),是兩款成熟的抗生素產(chǎn)品,為MRSA感染和兒科感染領(lǐng)域的首選治療藥物。億瑞平則收購(gòu)自GSK,是新一代ICS霧化吸入制劑,適用于治療兒童和青少年的輕度至中度哮喘。

當(dāng)然,隨著兩票制、帶量采購(gòu)等醫(yī)療行業(yè)改革的推進(jìn),億騰醫(yī)藥也在尋求轉(zhuǎn)型,一邊公司收購(gòu)成熟產(chǎn)品,另一邊也在做創(chuàng)新研發(fā)。2015年,億騰醫(yī)藥開(kāi)始布局創(chuàng)新藥管線,從Amarin公司引入的唯思沛,以及從日本鹽野義制藥引入的穩(wěn)可達(dá),均已上市。

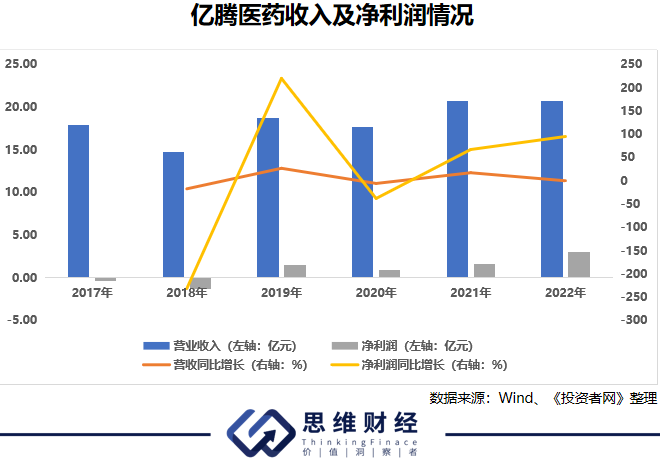

依靠行業(yè)積累,到2022年,億騰醫(yī)藥實(shí)現(xiàn)收入20.74億元,實(shí)現(xiàn)凈利潤(rùn)3.06億元。不過(guò)隨著醫(yī)療體系改革的深化,億騰醫(yī)藥的收入增長(zhǎng)較為乏力,與2021年相比,2022年公司的收入鮮有增長(zhǎng)。

除了增長(zhǎng)乏力外,主要產(chǎn)品都是專利到期的原研產(chǎn)品,或也是億騰醫(yī)藥上市的重要障礙。Wind數(shù)據(jù)庫(kù)顯示,2020年9月開(kāi)始,億騰醫(yī)藥先后5次提交上市資料,擬港股上市。但截至日前,公司仍未能順利發(fā)行。

而招股書顯示,億騰醫(yī)藥在發(fā)展的過(guò)程中進(jìn)行了6輪融資,合計(jì)融資達(dá)2.68億美元,涉及的投資機(jī)構(gòu)有泰康投資、紅衫中國(guó)、漢鼎亞太等。截至2022年底,億騰醫(yī)藥的資產(chǎn)負(fù)債率高達(dá)62%,其中短期借貸及長(zhǎng)期借貸當(dāng)期到期部分的賬面總額就達(dá)到17.17億元,同期公司流動(dòng)資產(chǎn)賬面總額僅為14.8億元。此情況下,億騰醫(yī)藥的股東退出及企業(yè)融資需求都比較大。

未盈利的嘉和生物

嘉和生物為一家創(chuàng)新驅(qū)動(dòng)型生物制藥公司,公司主要從事乳腺癌、肺癌、胃腸道腫瘤以及血液腫瘤等腫瘤領(lǐng)域的創(chuàng)新藥開(kāi)發(fā)。目前在研及推進(jìn)商業(yè)化的產(chǎn)品有GB491(來(lái)羅西利)、GB261、GBD201等多款。

作為創(chuàng)新藥研發(fā)企業(yè),嘉和生物也曾是資本市場(chǎng)的寵兒,曾先后獲得高瓴、淡馬錫、高盛、黑石等知名投資機(jī)構(gòu)的青睞。2020年公司在港股發(fā)行時(shí),市場(chǎng)對(duì)嘉和生物也充滿期待,上市首日嘉和生物的市值就超過(guò)了140億港元。

值得注意的是,研發(fā)多年,嘉和生物的產(chǎn)品還在推進(jìn)商業(yè)化中,未能為公司提供收入。截至2024年上半年,嘉和生物的收入僅有1447萬(wàn)元,2023年公司更是未能產(chǎn)生收入。受公司研發(fā)、管理成本居高不下影響,產(chǎn)品還未商業(yè)化的嘉和生物,已出現(xiàn)了大額虧損。

Wind數(shù)據(jù)庫(kù)顯示,自嘉和生物2018年公布公司財(cái)務(wù)數(shù)據(jù)以來(lái),截至2024年上半年嘉和生物累計(jì)虧損額超過(guò)62億元。企業(yè)核心產(chǎn)品商業(yè)化前期不明朗的情況下,上市之后嘉和生物的股價(jià)也呈現(xiàn)明顯的下跌趨勢(shì),其股價(jià)最低跌至0.85港元/股,一度進(jìn)入仙股行列。

各有各的難處,這或許是讓嘉和生物與億騰醫(yī)藥走到一起的重要原因。10月7日,嘉和生物公布交易方案后,公司的股價(jià)一度上漲超過(guò)90%;不過(guò)隨著市場(chǎng)熱情的消退,嘉和生物的股價(jià)在沖高后快速回落,到10月10日,公司股價(jià)已下跌至1.8港元/股附近,較9月12日公司停牌前的股價(jià)相比僅有26%左右的上漲。

“殼資源”在特殊時(shí)期被反復(fù)炒作,但隨著A股注冊(cè)制改革的推進(jìn),企業(yè)IPO通道被打通,“借殼上市”的交易大幅減少,“殼資源”也逐漸喪失了炒作的價(jià)值。證監(jiān)會(huì)也明確表示過(guò):從嚴(yán)監(jiān)管重組上市,嚴(yán)格落實(shí)“借殼等同IPO”要求。

在港股企業(yè)上市難度不大、“殼資源”價(jià)值不高的情況下,嘉和生物反向收購(gòu)億騰醫(yī)藥,又能否獲得投資者的認(rèn)可呢?(思維財(cái)經(jīng)出品)■