科技創(chuàng)新引領未來,招商基金上證科創(chuàng)板綜合ETF聯(lián)接基金發(fā)行

《投資者網(wǎng)》崔悅晨

2025年伊始,DeepSeek、宇樹科技等科技企業(yè)憑借其硬核實力和高成長潛力,吸引了大量投資者的目光。與此同時,今年三月召開的全國兩會再次強調(diào)了科技創(chuàng)新的重要性,進一步激發(fā)了市場對科技股的熱情。

期望投資我國未來科技前沿的投資者不妨關注最近發(fā)行的招商上證科創(chuàng)板綜合ETF聯(lián)接基金(A類023739? C類023740),跟蹤科創(chuàng)綜指ETF招商(589770),把握我國科創(chuàng)板塊整體成長機會。

招商上證科創(chuàng)板綜合ETF聯(lián)接基金追蹤的是上證科創(chuàng)板綜合指數(shù)(以下簡稱“科創(chuàng)綜指”,指數(shù)代碼:000680)。該指數(shù)由上交所和中證指數(shù)公司于1月20日發(fā)布,旨在全面覆蓋科創(chuàng)板重點支持的六大戰(zhàn)略性新興產(chǎn)業(yè)——新一代信息技術、高端裝備、新材料、新能源、節(jié)能環(huán)保與生物產(chǎn)業(yè)。

與此前科創(chuàng)系列的科創(chuàng)50、科創(chuàng)100及科創(chuàng)200指數(shù)相比,科創(chuàng)綜指不只局限于前三種指數(shù)的單一大、中、小市值風格,而是通過涵蓋超560只成分股以及高達97%的股票覆蓋度,為市場提供一種更全面的表征工具。

具體來看,科創(chuàng)綜指具備以下三大核心優(yōu)勢:

1、反映中國科技創(chuàng)新的風向標

科創(chuàng)板的定位是優(yōu)先支持符合國家科技創(chuàng)新戰(zhàn)略、擁有關鍵核心技術等先進技術、科技創(chuàng)新能力突出、科技成果轉(zhuǎn)化能力突出、行業(yè)地位突出或者市場認可度高的科技創(chuàng)新企業(yè)發(fā)行上市。

自2019年7月開市以來,科創(chuàng)板對促進我國科技自立自強、科技創(chuàng)新發(fā)揮了重要作用,重點扶持包括新一代信息技術、高端裝備、新材料、新能源、節(jié)能環(huán)保及生物產(chǎn)業(yè)在內(nèi)的六大戰(zhàn)略性新興產(chǎn)業(yè)。

為了更好地反映科創(chuàng)板的整體表現(xiàn),并為投資者提供一個全面的科技創(chuàng)新投資工具,上交所和中證指數(shù)公司于2025年1月20日正式發(fā)布了科創(chuàng)綜指。該指數(shù)包含了567只成分股,幾乎涵蓋了整個科創(chuàng)板市場約97%的總市值,相較于僅覆蓋46%總市值的科創(chuàng)50指數(shù),其覆蓋面更廣。

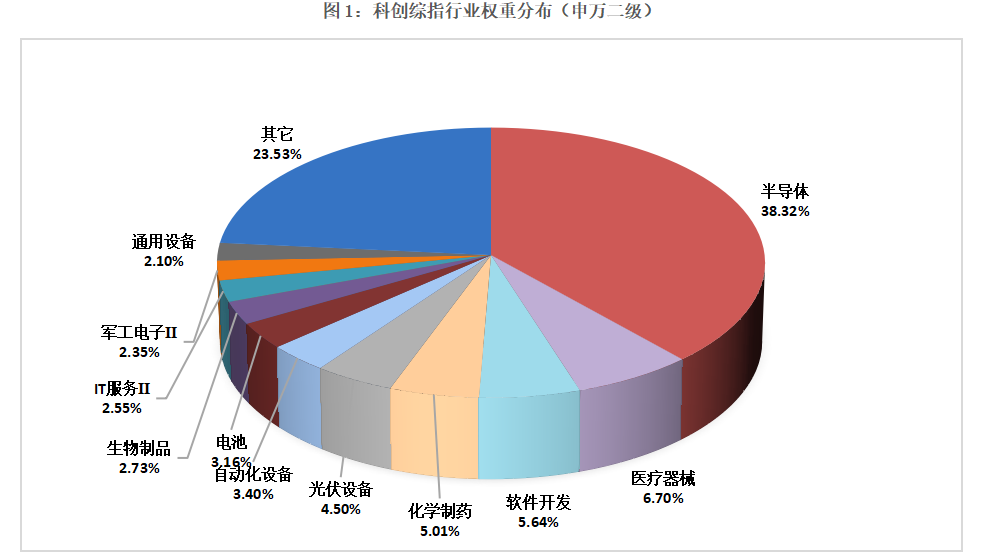

從行業(yè)分布來看,半導體、醫(yī)療器械、軟件開發(fā)、光伏設備以及化學制藥行業(yè)這五個行業(yè)的權(quán)重占比最高,分別為38.32%、6.70%、5.64%、5.01%和4.50%,合計貢獻了60.16%的權(quán)重。?

圖片來源:招商基金

前十大成分股如海光信息、寒武紀、中芯國際、傳音控股等,均為各自領域的佼佼者,共同構(gòu)成了科創(chuàng)綜指的核心競爭力。

2、聚焦“新質(zhì)生產(chǎn)力”

相較于滬深300指數(shù),科創(chuàng)綜指更側(cè)重于覆蓋那些代表國家未來發(fā)展方向的戰(zhàn)略性新興產(chǎn)業(yè)。這意味著科創(chuàng)綜指不僅蘊含了更為濃厚的“新質(zhì)生產(chǎn)力”,而且更加緊密地貼合了我國在經(jīng)濟轉(zhuǎn)型期中從舊動能向新動能轉(zhuǎn)換的實際需求。

科創(chuàng)綜指聚焦于那些掌握核心技術或?qū)@麅?yōu)勢的企業(yè),這些企業(yè)往往位于高科技壟斷的前沿,具備較高的盈利能力和增長速度。換言之,戰(zhàn)略新興產(chǎn)業(yè)與生俱來的技術壁壘,形成了企業(yè)的“護城河”。

此外,科創(chuàng)綜指成分股企業(yè)的研發(fā)強度持續(xù)維持在高位,體現(xiàn)了對科研投入的高度重視。據(jù)統(tǒng)計,截至2023年末,已有124家次公司牽頭或者參與的項目獲得國家科學技術獎等重大獎項,累計形成了超過10萬項發(fā)明專利。

高研發(fā)投入不僅促進了技術進步和產(chǎn)品創(chuàng)新,也為企業(yè)的長期增長奠定了堅實的基礎。通過不斷的技術革新,這些企業(yè)能夠保持行業(yè)領先地位,同時為投資者提供了潛在的高額回報機會。

3、長期業(yè)績更優(yōu)秀,新興賽道捕捉更精確

無論是與同類科創(chuàng)指數(shù)還是與主流寬基相比,科創(chuàng)綜指的長期業(yè)績都具有一定優(yōu)勢。自基日至2025年2月14日,科創(chuàng)綜指年化收益率為2.81%,優(yōu)于科創(chuàng)50的0.45%和科創(chuàng)100的0.45%,同時也優(yōu)于滬深300的-0.79%、中證500的2.48%、中證800的-0.03%。

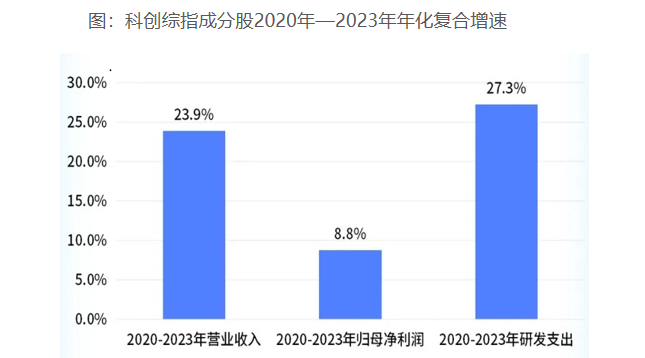

相關數(shù)據(jù)顯示,科創(chuàng)綜指成份股公司2020年至2023年總營業(yè)收入復合增速達到了23.9%,歸母凈利潤復合增速達到8.8%,展現(xiàn)了強勁的增長勢頭。

與此同時,這些企業(yè)在研發(fā)方面的投入同樣保持高位,2020年至2023年的研發(fā)支出年化復合增速高達27.3%。

圖片來源:招商基金?

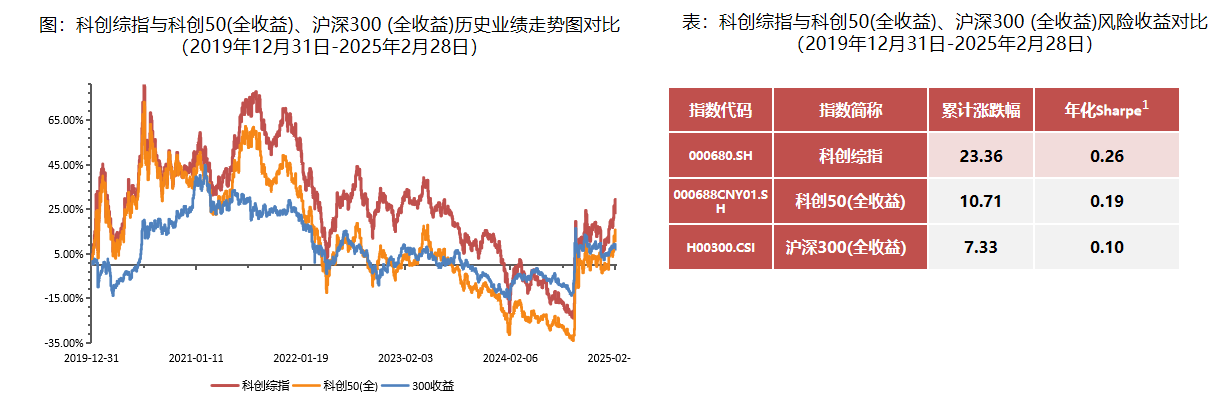

截至2025年2月28日,從基日2019年12月31日起算,科創(chuàng)綜指的累計漲跌幅及年化夏普比率均超越了同期的科創(chuàng)50(全收益)和滬深300(全收益),反映出科創(chuàng)綜指在收益方面具有較強的競爭力。?

圖片來源:招商基金?

此外,科創(chuàng)板中的部分公司處于細分領域的新興賽道之中,盡管目前賽道規(guī)模較小,但是未來很有可能出現(xiàn)爆發(fā)式增長,從而讓公司享受先發(fā)優(yōu)勢。

作為一只本就布局全行業(yè)的指數(shù),科創(chuàng)綜指在市值上更偏向中小盤,自由流通市值在25億元以下的成分股數(shù)量達到305只,對于這些新興賽道的公司,該指數(shù)能夠做到精確地捕捉其增長潛力。

對于投資者而言,招商上證科創(chuàng)板綜合ETF聯(lián)接基金是是一個不可多得的選擇。

招商基金表示將嚴格控制跟蹤誤差,力爭將日均跟蹤偏離度控制在0.35%以內(nèi),年化跟蹤誤差控制在4%以內(nèi),確保基金的表現(xiàn)盡可能貼近標的指數(shù)。

此外,該基金采用了較低的管理費率(0.15%/年),使投資者能夠以更低的成本參與其中,分享科技創(chuàng)新發(fā)展帶來的紅利。

總之,對于尋求布局未來經(jīng)濟增長點的投資者來說,招商上證科創(chuàng)板綜合ETF聯(lián)接基金是一個理想的選擇。(思維財經(jīng)出品)■

風險提示:基金有風險,投資須謹慎。本資料僅作為宣傳用品,不作為任何法律文件。上述觀點、看法和思路根據(jù)截至當前情況判斷做出,今后可能發(fā)生改變。指數(shù)運作時間較短,不能反映市場發(fā)展的所有階段。基金業(yè)績具有波動的風險,過往業(yè)績并不預示其未來表現(xiàn),亦不構(gòu)成投資收益的保證或投資建議。基金管理人管理的其他基金的業(yè)績并不構(gòu)成本基金業(yè)績表現(xiàn)的保證。請在投資前認真閱讀《基金合同》和《招募說明書》等基金法律文件,全面認識基金產(chǎn)品的風險收益特征,在了解產(chǎn)品情況及聽取銷售機構(gòu)適當性意見的基礎上,根據(jù)自身的風險承受能力、投資期限和投資目標,對基金投資作出獨立決策,選擇合適的基金產(chǎn)品。基金產(chǎn)品由基金公司發(fā)行與管理,代銷機構(gòu)不承擔產(chǎn)品的投資、兌付和風險管理責任。本產(chǎn)品的特定風險詳見公司官網(wǎng)公告欄基金《招募說明書》風險揭示部分。